日経新聞2月11日(火)P.14から

高ROEと配当の関係

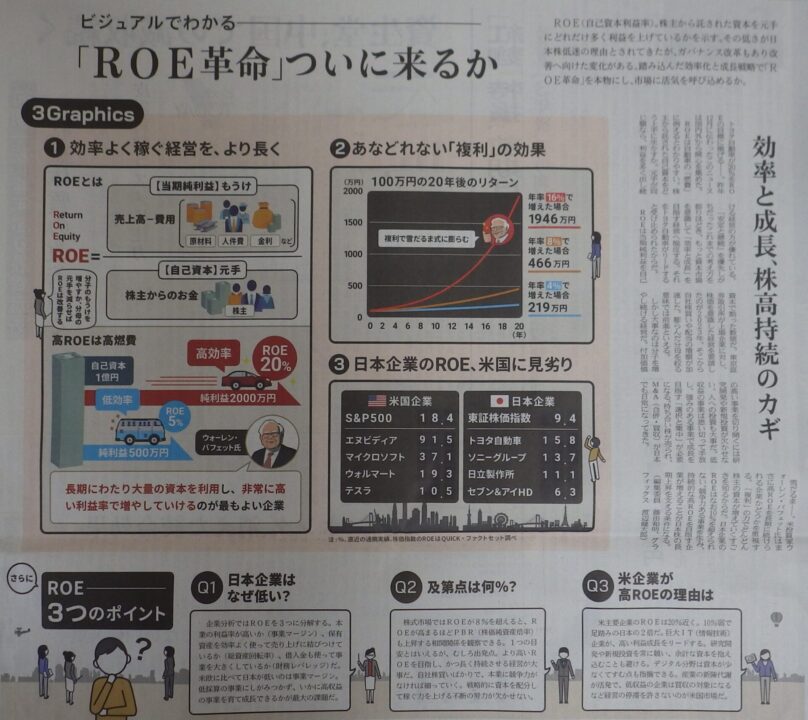

ROE革命、あなどれない「複利」の効果、とありますが、

単にROEが高いだけでは、複利は働きません。

稼いだ分を全部配当に回していると、単利と同じです。

毎年、分母が一緒なので、稼ぎも毎年同じになるから。

バフェットの本を読んでいると、配当は税金を取られるので損だと書かれています。

配当を出さずに、そのまま会社に内部留保されると、

複利の利回りは、ROEとだいたい同じなります。

高ROEでも、配当を出しまくっている会社もあります。

グラフに雪だるま式に膨らむ年率16%の例がありますが、単にROE16%ではありません。

例えば、ROE20%で配当性向20%の場合は、20×0.8が会社に残るから、資産は、年率16%の成長です。

最近は配当を増やす企業が多いので、

配当性向50%だと複利の年率16%を達成するには、32%のROEが必要ということですね。

そんな高ROEを20年継続できる会社は滅多にありません。

また、この解釈は資産の増加を考えており、配当でもらった分は除いています。

同じROEなら、配当性向が低い方が、毎年資産が伸びていると言えます。

本日の記事、高ROEの重要性に絞って、初心者向けに書かれた記事とはいえ、

この観点を持って読んで欲しいなと思いました。

自社株買い

それから、自社株買いは税金が取られませんから、これは企業価値向上にそのままつながります。

企業価値向上なら、あくまでも数字の上ですが、配当よりも自社株買いの方が有利です。

株を長く保有しない場合は、配当の方が好まれます。

そして、現状、世間は配当を好む傾向ですね。